Magnifiche 7: fine del dominio? proviamo a capire meglio

Lamont (Schroders): il mercato offre oltre le tech, attenzione alle valutazioni

Duncan Lamont, CFA, Head of Strategic Research, Schroders. Nel 2023, avevo dichiarato in diverse occasioni che le Magnifiche 7 (Nvidia, Apple, Microsoft, Alphabet, Amazon, Meta Platforms e Tesla) stavano dominando i mercati azionari globali in termini di performance. Alcuni continuano a sostenere questa tesi ancora oggi. Non potrebbero essere più in errore. Quest'anno, una percentuale significativa di società globali ha sovraperformato la maggior parte delle Magnifiche 7. Tutto questo non è dovuto solo alla recente ripresa della Cina. Anche negli Stati Uniti, una percentuale simile ha messo a segno una sovraperformance rispetto a tali società. Attenzione: molte delle Magnifiche 7 sono senza dubbio aziende eccellenti. Alcune di esse hanno accumulato rendimenti così a lungo, pur crescendo sempre di più, che i detrattori sono stati costretti a dare regolarmente prova di umiltà. Non intendo quindi dire che siano cattivi investimenti, ma semplicemente sottolineare che non sono gli unici investimenti validi: suggerirlo sarebbe miope. Come mostra la Figura 1, con l'eccezione di Tesla, quest'anno tutte hanno ottenuto buoni rendimenti. Ma altre società hanno evidenziato risultati ancora migliori.

Opportunità oltre la tecnologia

Una tendenza simile si riscontra anche a livello settoriale. Su tutti i principali mercati, quest'anno la migliore performance è stata quella del settore delle utility statunitensi, normalmente considerato meno attrattivo, che ha messo a segno un impressionante guadagno del 32%. Anche i titoli finanziari hanno registrato buone performance in molte parti del mondo. Lo stesso vale per i titoli industriali giapponesi e britannici, che hanno evidenziato risultati analoghi. Anche i paesi emergenti dell'Asia si sono dimostrati solidi. Insomma, i titoli tecnologici sono solo parte della storia: i mercati hanno anche altro da offrire.

Ampliamento delle opportunità

Il tema, in questo caso, è quello dell'ampliamento. Mentre l'anno scorso i rendimenti, al di là delle Magnifiche 7, sono stati mediocri su base comparativa, quest'anno le opportunità sono state parecchie, e spesso trascurate. Tutto questo va oltre i movimenti delle quotazioni azionarie. Se prendiamo in considerazione i prossimi 12 mesi, si prevede che, per quasi la metà delle società quotate in Europa e in Giappone, si registrerà una crescita degli utili per azione a due cifre in termini di valuta locale. Questo dato è pari a quello dei tanto celebrati Stati Uniti. Il Regno Unito non è da meno. Le cifre per i Paesi emergenti sono ancora più alte (oltre il 60% prevede una crescita a due cifre). Questo perché si tratta di cifre nominali e l'inflazione è decisamente più alta su molti mercati emergenti.

Concentrazione del rischio e valutazioni

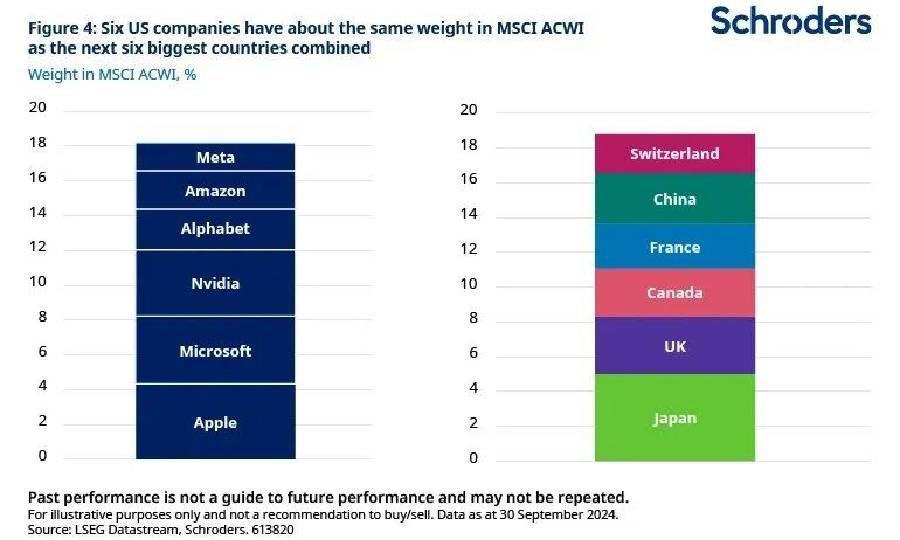

Il problema per gli investitori azionari è che, sebbene la performance si stia ampliando, i rispettivi portafogli non lo stanno facendo. Le sei maggiori società statunitensi (Magnifiche 7, Tesla esclusa) rappresentano una quota del mercato azionario globale superiore al peso combinato dei sei successivi Paesi più grandi: Giappone, Regno Unito, Canada, Francia, Cina e Svizzera. Sei azioni, sei Paesi. Il loro peso del 18,1% è pari a quello delle 2.000 aziende più piccole del mercato globale messe insieme. Questo si traduce in un rischio elevato concentrato in una manciata di titoli, con una scarsa esposizione al più ampio insieme di opportunità. Inoltre, queste altre società sono molto più convenienti in termini di valutazioni, sia negli Stati Uniti, sia a livello globale. La versione con una ponderazione equa del mercato azionario, che misura la società media a grande capitalizzazione (invece di essere influenzata dalle loro dimensioni relative), mette in evidenza questa opportunità in termini di valutazione. Anche i titoli delle small cap sono a buon mercato rispetto agli andamenti storici.

Le dinamiche del mercato

In ogni caso, l'ampliamento della performance rispetto alle Magnifiche 7 non dovrebbe costituire una sorpresa. È raro che una società tra le prime 10, o addirittura tra le prime 100, rimanga ai vertici per anni consecutivi. I prezzi evidenziano un andamento al rialzo eccessivo, alimentando aspettative di crescita troppo ottimistiche. Altre società vengono trascurate e i loro prezzi azionari languono, alimentando aspettative troppo cupe. Questa situazione può durare per un certo periodo di tempo, via via che sempre più investitori vengono risucchiati in un ciclo caratterizzato da esagerazioni, fino a quando, da ultimo, la corda si spezza. I vincitori del passato vengono superati da quelli che erano stati dimenticati e scendono nei posizionamenti a livello di performance. Storicamente, i periodi di elevata concentrazione degli indici (in cui un piccolo numero di società ha prevalso) hanno preannunciato periodi in cui le società più grandi hanno sottoperformato la società media. Esistono opportunità al di là delle mega-cap, ma i portafogli presentano un'allocazione sempre più ridotta.

Duncan Lamont, CFA, Head of Strategic Research, Schroders