Il difficile trimestre dei FAAMG

Alberto Artoni (AcomeA SGR): i cattivi risultati operativi di Facebook, Amazon, Google e Microsoft confermano un momento difficile per Big Tech. Si salva solo Apple che però non ha brillato

Era il 2013 e Jim Cramer, volto noto della CNBC e storico presentatore della trasmissione TV "Mad Money", coniò l'acronimo FANG riferendosi a quattro aziende (Facebook, Amazon, Netflix e Google), accomunate dal grande potenziale di crescita grazie all'elevato contenuto tecnologico. Negli anni l'acronimo fu modificato in FAAMG, includendo Apple e Microsoft a spese di Netflix (la cui capitalizzazione di Borsa era meno rilevante rispetto alle 5 più grandi aziende dello Standard&Poors). Il nuovo acronimo riflette i successi di Apple nei servizi (contenuti, pagamenti, ecc...) e quelli di Microsoft nel cloud. Seppur con le dovute differenze tra i singoli titoli, fino alla fine dello scorso anno circa, una scommessa su Big Tech si sarebbe rivelata fortemente vincente (negli scorsi anni la capitalizzazione di Borsa delle cosiddette FAAMG ha raggiunto quasi un quarto dell'intero S&P 500). Tuttavia quest'anno qualcosa sembra essere cambiato e i risultati del trimestre confermano un momento difficile per "Big Tech".

Con la sola eccezione di Apple (che pur non ha brillato), le altre quattro megacap hanno profondamente deluso le attese, con una conseguente performance fortemente negativa dopo la comunicazione dei risultati.

Meta è stata sicuramente la peggiore, perché, oltre a confermare i timori legati all'andamento del business (penalizzato dalle tutele delle privacy introdotte da Apple e da una sempre maggiore concorrenza tra i social media), ha annunciato un rinnovato impegno ad effettuare ingenti investimenti nel Metaverso, senza offrire però una visione su come e quando questa strategia potrà eventualmente generare dei ritorni.

Amazon e Microsoft, che gestiscono i servizi di Cloud n.1 (AWS) e n.2 (Azure) al mondo, hanno riscontrato un rallentamento nella seppur ancora forte crescita, prendendo in contropiede gli investitori che pensavano di trovare rifugio in un trend di crescita strutturale indipendente dalla congiuntura e impermeabile alla concorrenza.

Anche Google ha riportato numeri deludenti, in particolare per quanto riguarda Youtube. Si segnala come, nel corso degli ultimi 12 mesi, la società abbia incrementato i propri dipendenti del +24% da 150K a 186K FTE, mettendo ulteriore pressione sulla marginalità.

Queste dinamiche sono ancora più rilevanti a fronte di una stagione dei risultati che delinea una generale tenuta dei numeri, pur con le dovute differenze tra le singole aziende.

Sulla base dei dati fino ad ora disponibili, possiamo osservare come nel complesso i numeri tengano, anche se con una sorpresa positiva contenuta rispetto alle attese (modesta soprattutto rispetto a fatturato e utili). Rispetto al terzo trimestre dello scorso anno, i ricavi crescono quasi a doppia cifra, a fronte di utili decisamente meno brillanti. Questa dinamica è coerente con un quadro macroeconomico caratterizzato da una discreta vitalità e da un'elevata inflazione, che, unitamente al dollaro forte e al permanere (seppure in presenza di un chiaro trend di miglioramento) di alcune difficoltà sul fronte della supply chain, ha comportato una contrazione dei margini.

Nel complesso, la cosiddetta "old economy" e il settore finanziario in particolare si difendono: il margine d'interesse beneficia del rialzo dei tassi a fronte di una tenuta della qualità del credito. Le grandi banche d'affari compensano il calo di attività di finanza straordinaria con un incremento delle commissioni di negoziazione, soprattutto nel reddito fisso.

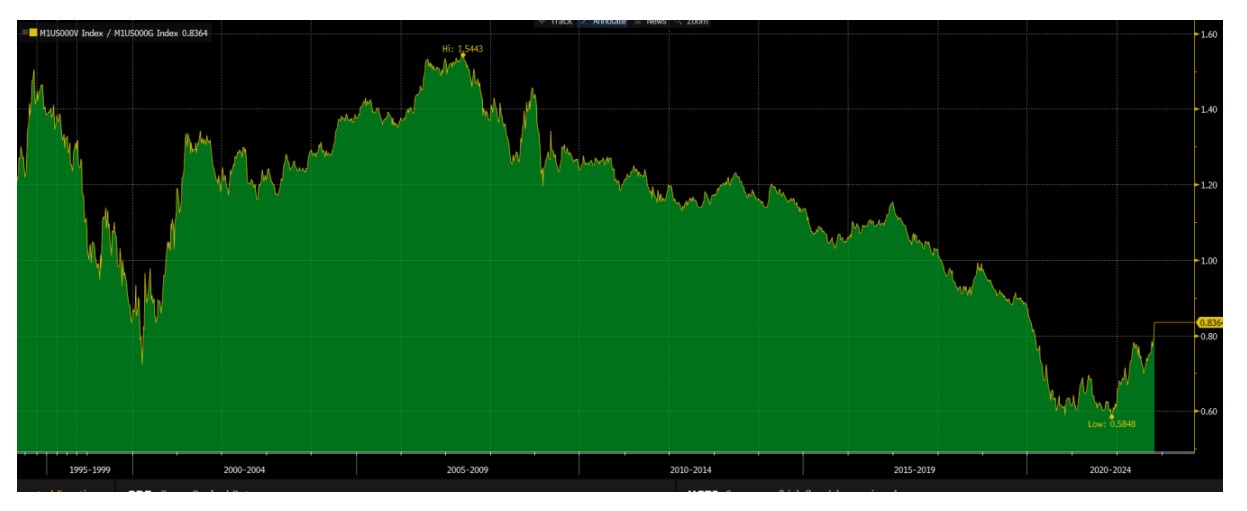

Questa stagione dei risultati sembra confermare il trend in essere da inizio anno a favore di uno stile di gestione value. Come si può osservare nel grafico, il rapporto tra l'indice MSCI US value ed MSCI US growth, dopo aver raggiunto nel dicembre 2021 il minimo storico dagli anni Novanta, evidenzia un recupero significativo dello stile value, sebbene rimanga ancora molto terreno da recuperare per riavvicinarsi ai valori medi su base storica.

Alberto Artoni, Portfolio Manager US Equity di AcomeA SGR