Mergers e Acquisitions: nel secondo semestre 2022 è partita la ripresa e durerà quest'anno

Edoardo Cesarini (WTW): i volumi attuali del mercato M&A riflettono un ritorno ai livelli sani pre-pandemici. Le operazioni hanno sovraperformato per due trimestri consecutivi a fine 2022. Le 5 previsioni per il 2023

A livello globale, i dealmaker hanno sovraperformato il mercato per due trimestri consecutivi alla fine del 2022: è quanto emerge dal Quarterly Deal Performance Monitor di WTW (ex Willis Towers Watson), società leader globale di consulenza e brokeraggio assicurativo. Sulla base dell'andamento del prezzo delle azioni, infatti, le società che hanno concluso operazioni di M&A valutate oltre 100 milioni di dollari, tra ottobre e dicembre 2022, hanno sovraperformato del 5,2%. E nel trimestre precedente la performance è stata ancora positiva, segnando un +3,9%.

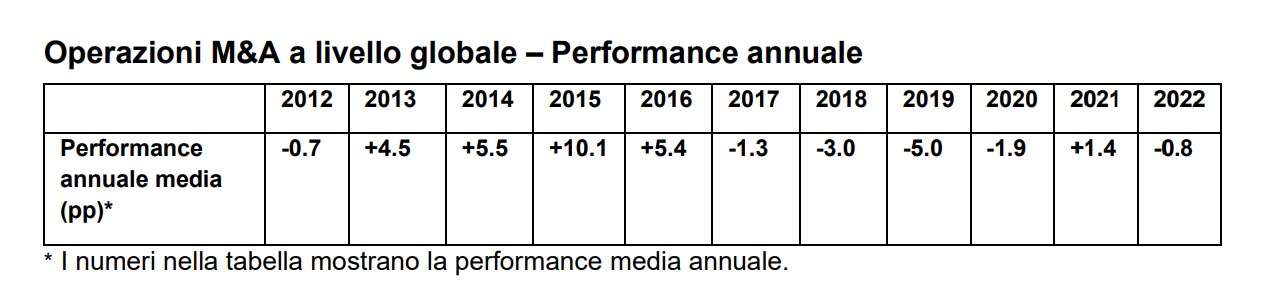

Considerando i dati sull'intero anno 2022, raccolti in collaborazione con l'M&A Research Centre della Bayes Business School di Londra, si rileva una leggera sottoperformance, pari a -0,8, nonostante la ripresa nella seconda metà dell'anno. Questo dato è in contrasto con la performance positiva di +1,4% registrata nel 2021. Anche il volume delle operazioni nel 2022 è diminuito significativamente del 19%, con 853 operazioni completate a livello globale, rispetto alle 1.047 del 2021, a causa di un netto rallentamento dell'attività di M&A in Nord America.

Secondo Edoardo Cesarini, Amministratore Delegato di WTW, "se da un lato le tensioni geopolitiche, l'inflazione e l'aumento dei tassi di interesse hanno avuto un impatto inevitabile sull'attività e sulla performance delle operazioni durante il 2022, dall'altro, si può considerare insostenibile anche il ritmo straordinario registrato nel 2021. Piuttosto che essere interpretati come una tendenza al ribasso, i volumi attuali del mercato M&A riflettono un ritorno ai livelli sani pre-pandemici".

Andrea Scaffidi, Total Reward & Executive Solution Director di WTW, ha aggiunto: "Nel 2023 perdurerà l'incertezza macroeconomica, ma le operazioni M&A saranno comunque portate a termine. Nonostante il livello di difficoltà si sia alzato, la performance positiva sostenuta dal mercato M&A negli ultimi due trimestri indica chiaramente la capacità dei buyer strategici di avere successo in contesti difficili. Valutando le società target ancora più accuratamente e investendo più tempo e risorse per garantire una due diligence di qualità, i dealmaker si ritroveranno nella posizione migliore per generare valore dalle operazioni e portare avanti una crescita a lungo termine".

É stato il Nord America ad aver guidato il rallentamento dell'attività, con 402 operazioni concluse nel 2022, ovvero il 35% in meno rispetto alle 614 operazioni del 2021. Al contrario, il volume delle operazioni è rimasto più stabile in Europa e Asia-Pacifico, che hanno registrato un aumento marginale dell'attività di M&A negli ultimi dodici mesi. Gli acquirenti europei hanno infatti portato a termine 203 operazioni nel 2022 rispetto alle 199 del 2021, mentre i dealmaker dell'Asia-Pacifico ne hanno completate 200 nel 2022 e 196 nell'anno precedente.

Mentre gli acquirenti dell'area Asia-Pacifico hanno sovraperformato l'indice regionale del 10,1% nel 2022, altre regioni hanno registrato una sottoperformance su base annuale, come per esempio il Nord America e l'Europa che hanno sottoperformato rispettivamente dell'1,9% e del 5,7%.

In contrasto con i risultati dell'intero anno, gli ultimi tre mesi del 2022 hanno invece mostrato una performance globale migliore non solo nell'Asia-Pacifico (+10,5%), ma anche nel Nord America (+9,4% rispetto all'indice regionale). Solo i dealmaker europei hanno continuato a sottoperformare l'indice del 2,6% durante l'ultimo trimestre 2022.

5 trend del mercato M&A per il 2023

Scaffidi condivide le previsioni delle principali tendenze per il mercato M&A nel 2023.

1 - Il ritorno del "Lipstick Effect". Gli acquirenti si concentreranno sempre di più su operazioni di dimensioni ridotte, in quanto i timori di recessione previsti potrebbero innescare il cosiddetto "Lipstick Effect" il prossimo anno. L'"effetto rossetto" si verifica quando la crisi economica porta a un aumento della spesa per beni di più piccolo valore e convenienti, piuttosto che per quelli più costosi. Per la prima volta in oltre tre anni, nel terzo trimestre del 2022 non si è conclusa nessuna mega operazione del valore di oltre 10 miliardi di dollari e anche la quantità di operazioni di grandi dimensioni (oltre 1 miliardo di dollari) è diminuita significativamente rispetto allo stesso periodo del 2021 (49 contro 67). Sempre secondo quanto rileva il Quarterly Deal Performance Monitor di WTW, gestito in collaborazione con il M&A Research Centre della Bayes Business School di Londra.

2 - Le opportunità da cogliere in un mercato M&A in difficoltà. Il difficile contesto operativo spingerà anche le aziende a vendere asset non fondamentali, alla ricerca di valore a lungo termine.

Alcune operazioni saranno strategiche, ad esempio le aziende del settore energetico potrebbero continuare a cedere asset ad alta intensità di carbonio, o altri settori come quelli della vendita al dettaglio e del tempo libero potrebbero essere costretti a vendere alcuni asset a causa dell'incertezza economica. Ciò può creare opportunità per gli acquirenti nell'espandere le linee di prodotti, i servizi o le catene di fornitura a un tasso ridotto.

3 - L'M&A nel settore tecnologico: dalla difesa all'attacco. É prevista un'ondata di acquisizioni nel 2023, nei mercati dell'intelligenza artificiale e del machine learning, considerata la velocità necessaria per la trasformazione digitale in tutti i settori industriali. Sia che si tratti di adottare nuove tecnologie e nuovi talenti, sia che si tratti di raggiungere nuovi mercati, le operazioni M&A continuano a essere il modo più rapido per le aziende di trasformarsi nel mondo di oggi in rapida evoluzione.

4 - L'impatto geopolitico. Le interruzioni persistenti della catena di approvvigionamento durante la pandemia, che si protrarranno anche nel 2023, potrebbero spingere le aziende a cercare nelle operazioni di M&A un modo per aumentare la propria resilienza operativa.

Le vulnerabilità che continuano a generare flussi di operazioni in sofferenza nei settori più colpiti porteranno le aziende, a cercare di reinventare le proprie reti di supply chain. Con l'onshoring o il nearshoring dei fornitori più vicini al punto di produzione, le imprese puntano a una maggiore sicurezza e resilienza.

L'attività M&A transfrontaliera è diminuita nel 2022, come diretta conseguenza degli sconvolgimenti economici e geopolitici sulla scena mondiale. La ricerca di stabilità e prevedibilità porterà probabilmente a un maggior numero di operazioni tra partner fidati, segnando un passaggio a transazioni "friend-shoring" più selettive nel 2023.

5 - Riflettori puntati sui fattori ESG. Nel 2023 i riflettori dell'attività M&A rimarranno puntati sui fattori ESG, soprattutto perché la due diligence degli acquirenti sarà estremamente importante. Con un numero crescente di investitori che considerano i fattori ESG fondamentali per il successo finanziario, le aziende dovranno affrontare un'analisi sempre più attenta, e una pressione per ottenere una maggiore trasparenza sui rischi climatici, la giustizia sociale, la sostenibilità e la corporate governance.

La due diligence "verde" è senza dubbio in crescita.