Se si annulla il premio al rischio, ecco gli scenari più probabili

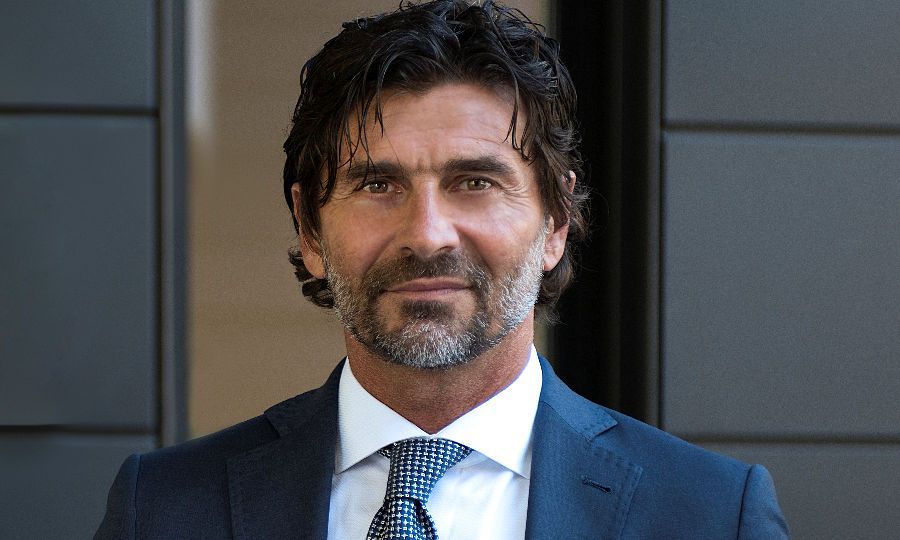

Michele De Michelis (FRAME AM): come abbiamo già visto molte volte in passato, non sempre i fondamentali nel breve vengono rispettati, salvo poi assistere ad eventi che riportano tutti alla cruda realtà

Settembre si è rivelato un mese difficile per gli investitori. Lo è spesso statisticamente.

L'indice S&P500 ha perso quasi il 5% tornando ai livelli di inizio giugno, dai quali era partito il rialzo che lo ha portato in area 4600.

Abbiamo già detto più volte che quest'ultimo rally ci aveva lasciati alquanto sorpresi non tanto per l'ampiezza quanto per le motivazioni portate a supporto dello stesso, ovvero il presunto cambiamento della politica monetaria della Fed in considerazione del fatto che l'inflazione potesse essere sconfitta rimanendo in un contesto di crescita più che decente (definito no landing) con relativo ritorno al "goldilock".

Le ultime settimane hanno messo a dura prova questa teoria, soprattutto se andiamo a vedere cosa è successo al mondo dei tassi sui titoli governativi, in particolare sui T-bond e sul Bund, dove abbiamo assistito a dei rialzi di circa 40/50 punti base che hanno portato il decennale americano in area 4.7 % mentre il corrispondente tedesco ha quasi sfiorato il 3%. La conseguenza di questo movimento si è vista bene sulla performance dell'indice Barclays Global Aggregate, tornato in negativo da inizio anno di quasi un punto, dopo il tentativo di rimbalzo avvenuto durante la prima parte del 2023, che seguiva la pessima performance avuta nel 2022 (intorno al meno 16 %, la peggiore degli ultimi decenni).

Pur tuttavia, gli spread sul credito non hanno subito grandi conseguenze da questa situazione, rimanendo più o meno composti, con l'high yield che ha addirittura sovraperformato in maniera relativa l'indice dell'investment grade. Alla luce di quanto accaduto l'ultimo mese, pertanto, siamo contenti di aver mantenuto un approccio molto conservativo sugli investimenti, posizionandoci su bond corti e strumenti monetari. Non essendo, infatti, mai stati convinti del rally di inizio estate, sarebbe stato un errore doppio aggiungere rischio solo per la frustrazione di non aver sfruttato prima il buon momento per l'azionario.

Adesso comincia il mese di ottobre, anch'esso solitamente non foriero di buone notizie, e assistiamo ad una situazione alquanto insolita (perlomeno dal 2004): il tasso dei governativi a breve si trova sugli stessi livelli in cui si trova il tasso medio sulle varie scadenze dei titoli Corporate americani Investment grade nonchè su quelli dell'aggregato degli utili delle aziende americane qualora distribuissero tutto in dividendi.

Il fatto è che questi tre parametri non dovrebbero equivalersi in quanto il rischio nel detenerli è completamente diverso. Infatti, mentre il titolo governativo a breve termine viene considerato privo di rischio, il flusso cedolare e la restituzione del capitale delle società con rating buono è dato come molto probabile (pur con qualche doverosa incertezza) e gli utili aziendali presentano molte più variabili e questioni aperte che dipendono da fattori sia micro che macro rispetto ad una cedola fissa o indicizzata. Quindi, è molto probabile che si verifichi uno dei seguenti scenari. Primo scenario, scendono i tassi a breve (cosa che Powell sembra avere escluso diverse volte); seconda ipotesi, le obbligazioni Investment grade aumentano ulteriormente i loro rendimenti (con la conseguenza che anche quelli con rating più basso dovranno adeguarsi) oppure - terzo scenario - gli utili delle aziende americane dovranno volare.

L'ultima alternativa è che gli indici azionari scendano adeguando così il premio per il rischio. Ma, come abbiamo già visto molte volte in passato, non sempre i fondamentali nel breve vengono rispettati, salvo poi assistere ad eventi che riportano tutti alla cruda realtà. Come accaduto per il Black Monday dell'87, la crisi delle Casse di risparmio americane ad inizio degli anni Novanta, la bolla delle dotcom e le altre ancora più recenti che sono note a tutti. Tutte crisi innescate da rialzi dei tassi ripetuti che hanno creato vari tipi di problemi. Ecco perché preferiamo rimanere, ove possibile, ancora alla finestra, incassando interessi più che decenti dai bond governativi a breve termine o utilizzando strategie che possano trarre vantaggio da un repentino rialzo della volatilità.

Michele De Michelis, CIO, FRAME Asset Management