Se la ripresa tiene ricavi delle imprese in rialzo e debiti più sostenibili

Nespolo (Cerved): i ricavi delle imprese italiane sono previsti in accelerazione fino al 2020, con una crescita media annua del 4,4% e punte del 7% per il comparto metallurgia e del 6,5% per i mezzi di trasporto

L'attuale scenario macroeconomico positivo spinge i ricavi delle imprese italiane, che nel prossimo triennio cresceranno mediamente di oltre 4% ogni anno, con punte del 6-7% nei settori automotive e metallurgia. La crescita dei fatturati permetterà alle imprese di rendere più sostenibili debiti e oneri finanziari presenti nei bilanci, anch'essi in risalita fino al 2020. In questo caso, sono il chimico-farmaceutico e l'hi-tech, con un rapporto debiti/Mol pari al 6-7%, i comparti più virtuosi, mentre faticano le costruzioni (21,1%) e i media (17,7%).

E' quanto emerge dalla più recente edizione dell'Industry Forecast, le previsioni economiche-finanziarie e sul rischio di credito di oltre 200 settori dell'economia italiana, di Cerved, primario operatore in Italia nell'analisi del rischio del credito. La ricerca analizza lo scenario macroeconomico per elaborare previsioni sul rischio di credito e sui bilanci di singole imprese, settori produttivi e aree geografiche.

"Se il contesto macroeconomico, caratterizzato da una domanda mondiale ancora tonica e dalla ripresa dei prezzi delle materie prime, sarà confermato, le imprese italiane potranno consolidare i propri conti", commenta Marco Nespolo, amministratore delegato di Cerved.

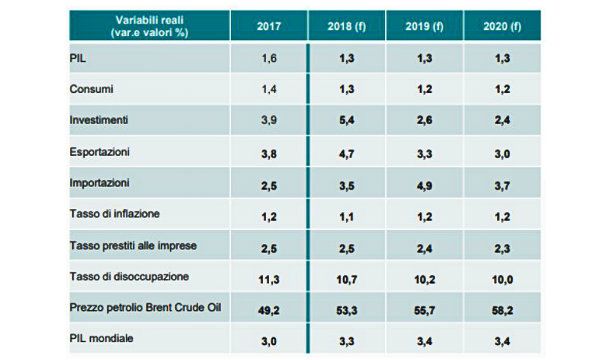

La BCE, inoltre, ha annunciato un'uscita morbida dal quantitative easing, che dovrebbe attutire gli effetti sul credito. Non mancano però le incertezze, sia sul commercio internazionale con l'introduzione di dazi, sia sul fronte interno, con tensioni sullo spread che potrebbero acuirsi nei prossimi mesi. In questo scenario, Cerved prevede un triennio di crescita dell'economia con tassi dell'1,3%, con una dinamica vivace di investimenti ed esportazioni, accompagnata da una ripresa del mercato immobiliare.

In questa edizione, però, il report comprende anche una simulazione degli effetti di uno scenario macroeconomico recessivo, per cui si è considerato lo stress test realizzato dalla European Banking Authority (EBA) all'inizio di quest'anno con l'obiettivo di verificare la tenuta dei conti delle maggiori banche europee nel caso di un nuovo shock economico. Cerved ha stimato l'impatto dello scenario di stress EBA sui settori dell'economia italiana, confrontando i risultati con quelli delle previsioni dello scenario base.

Da questa simulazione è emerso che, in caso di una nuova recessione economica, simile a quella del 2008, l'impatto sui conti delle imprese italiane sarebbe negativo in quasi tutti i settori economici. Soltanto largo consumo, hi-tech, chimico-farmaceutico e servizi registrerebbero una crescita dei ricavi nel prossimo triennio, mentre tutti gli altri arriverebbero al 2020 con un saldo negativo, con perdite particolarmente rilevanti nei settori metallurgia (-13,1% rispetto allo scenario base) e automotive (-9,3%).

Lo scenario baseline

Secondo le previsioni di Cerved su dati Istat, IMF e Bce, il prossimo triennio vedrà una crescita modesta del PIL, pari all'1,3% annuo, e un aumento sostenuto degli investimenti, con ritmi stabilmente sopra al 2% fino al 2019, e delle esportazioni, oltre il 3%, mentre rimarranno fiacchi i consumi interni, con la domanda delle famiglie che crescerà a ritmi molto modesti.

Secondo i modelli di Cerved, in base a questo scenario macroeconomico, i ricavi delle imprese italiane sono previsti in crescita a un tasso medio annuo del 4,4%. La crescita sarà più intensa nella metallurgia (+7%), grazie alla ripresa dei prezzi delle materie prime, nell'automotive (+6,5%), spinta dal buon andamento della domanda interna, nella logistica (5,5%), trainata dalla ripresa dei consumi e dall'incremento dell'eCommerce, e nell'energia e utility (5,3%), su cui avrà un impatto positivo la risalita del prezzo del petrolio. Se si guarda agli oltre 200 settori merceologici analizzati, invece, la crescita risulterà più sostenuta nell'eCommerce (+15,7%), tra le società che gestiscono aeroporti (+13,7%) e nella cantieristica (+13,6%).

Una decisa accelerazione, a un ritmo anche più sostenuto rispetto ai ricavi (+5,2% in media tra 2017 e 2020), riguarderà anche i margini, e consentirà di ridurre l'impatto della contemporanea crescita dei debiti e degli oneri finanziari, abbassandone rispettivamente l'incidenza da un multiplo pari a 3,8 a uno pari a 3,5 e dal 13,6% al 12,7%. Rimarranno, tuttavia, ampie differenze settoriali, con un'incidenza ancora elevata degli oneri nelle costruzioni (21,1%), nel comparto informazione-comunicazione (17,7%), nell'agricoltura (in cui l'indice è previsto in aumento, dal 17,2% al 17,3%) e nell'automotive (17,3%). I settori con le situazioni più critiche saranno riconducibili alle costruzioni, in particolare cemento e calce (con gli oneri che pesano per l'86% dei margini), prodotti in terracotta per l'edilizia (81%) e impianti fotovoltaici (74%). Chimico-farmaceutico (6,2%), hi tech (7,5%) e metallurgia (7,5%), sono invece i macrosettori con gli oneri finanziari più sostenibili.

Lo scenario stressato

Applicando i modelli Cerved allo scenario macroeconomico recessivo formulato da EBA è stato possibile simulare l'impatto di una eventuale nuova recessione sui conti delle imprese e prevedere quali settori avrebbero le ripercussioni più negative e quali invece sarebbero più resilienti. Lo scenario ipotizza una situazione simile a quella del 2008, con una crisi di fiducia dei mercati finanziari che produrrebbe un deciso aumento dei tassi di interesse e una stretta creditizia. Gli impatti sull'economia reale sarebbero particolarmente pesanti sotto diversi punti di vista: una brusca contrazione della domanda mondiale e quindi dell'export, un crollo degli investimenti e del mercato immobiliare, una caduta dei prezzi delle materie prime con effetti particolarmente negativi sui settori produttori e distributori.

In uno scenario del genere, la maggior parte dei settori monitorati farebbe registrare una perdita del fatturato tra il 2017 e il 2020: solo largo consumo (+0,8%), hi tech (+0,4%), chimico-farmaceutico (+0,2%) e servizi (+0,2%), farebbero registrare un segno positivo nel triennio. Metallurgia e automotive sarebbero invece i comparti più penalizzati, con una perdita rispetto allo scenario baseline di 13,1 e di 9,3 punti percentuali. Fra i microsettori, invece, i più colpiti sarebbero le agenzie immobiliari (con il 30,3% in meno di ricavi), la cantieristica (-28,6%) e la siderurgia (-26,9%).

Dal punto di vista della sostenibilità finanziaria, uno scenario come quello ipotizzato da EBA comporterebbe effetti particolarmente negativi per le costruzioni, con il rapporto tra oneri finanziari e Mol che crescerebbe dal livello già elevato previsto nel caso baseline (21,1%) di oltre dieci punti percentuali, e per l'automotive (dal 17,3% al 22,8%). Solo due settori, hi tech e chimico-farmaceutico, manterrebbero l'incidenza degli oneri finanziari al di sotto del primo quartile 2017 (quindi sotto il 9%, rispettivamente 8,7% e 7%), mentre energia e utility e distribuzione (entrambi al 16,9%) vedrebbero aumentare il tasso da un livello compreso fra il primo e il terzo quartile (9%-16%) a uno superiore al terzo quartile 2017 (oltre il 16%).

Costruzioni e mezzi di trasporto sarebbero i settori che, nello scenario stressato, presenterebbero le situazioni più delicate, perché con debiti meno sostenibili e minore resilienza rispetto a un deterioramento della congiuntura economica. Per le costruzioni, ciò sarebbe accompagnato dall'elevato numero di società fragili, con alta probabilità di default.

Sommario del magazine di questa settimana

BusinessCommunity.it - Supplemento a G.C. e t. - Reg. Trib. Milano n. 431 del 19/7/97

Dir. Responsabile Gigi Beltrame - Dir. Editoriale Claudio Gandolfo

Politica della Privacy e cookie