Per i titoli di stato americani novembre 2023 è stato il miglior mese dal 1985

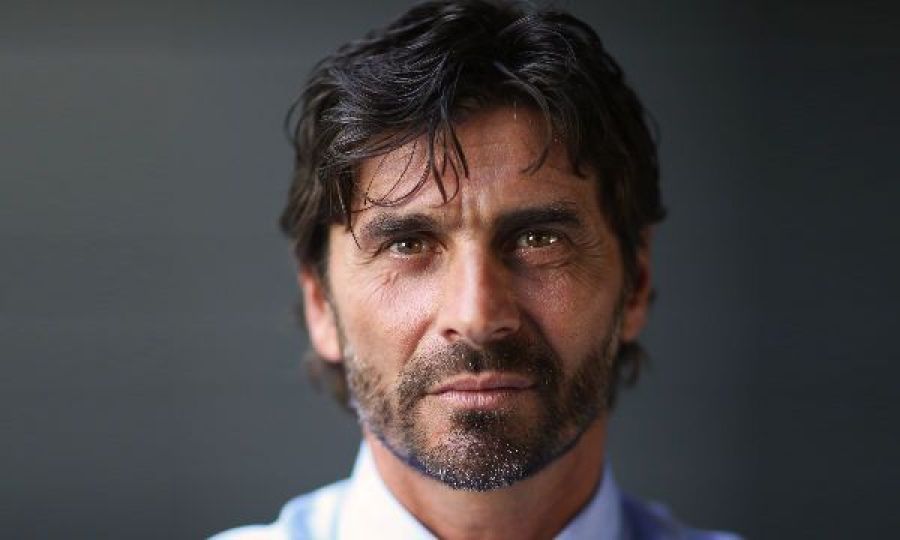

De Michelis (Frame AM): sembra che si siano invertite le regole, ovvero che "si sale con l'ascensore e si scende con le scale", mentre una volta avveniva l'esatto contrario

Lo scorso mese finivo il mio approfondimento con un ben augurante pronostico di rally di fine anno, come dice anche il vecchio adagio di "comprare a novembre" , ma mai mi sarei aspettato di vedere una tale euforia tanto sui mercati azionari quanto sui mercati obbligazionari.

Giusto per dare qualche numero, l'indice S&P500 ha chiuso appena sotto il 9 %, il Nasdaq 100 addirittura in area doppia cifra sopra il 10 % , ma è stato in generale tutto il mondo (ad esclusione della ormai solita Cina e dell'Inghilterra) a fare molto bene con l' MSCI World piu o meno in linea con l'azionario a stelle e strisce.

Addirittura, per i titoli di stato americani novembre 2023 è stato il miglior mese dal 1985 (quando i tassi erano parecchio piu alti), ma notevole la performance anche del credito con gli spread in riduzione praticamente in tutti settori.

Direi un vero proprio mese dai "riccioli d'oro", come se fossero accadute solo cose positive .

In realtà, io questo entusiasmo lo ritengo un po' eccessivo, ma ormai a quanto pare sembra che si siano invertite le regole, ovvero che "si sale con l'ascensore e si scende con le scale", mentre una volta avveniva l'esatto contrario.

Tra l'altro, nell'ultima riunione della FED di venerdì, Powell non è stato poi cosi colomba , anzi, ha cercato di placare questa euforia che serpeggia tra gli investitori istituzionali sui prossimi tagli del 2024 affermando che sia prematuro ragionare in quel modo e, qualora servisse, non hanno ancora abbandonato del tutto l'idea di poter alzare nuovamente.

E per dare l'idea di quanto in questo momento la situazione sia spostata sull'ottimismo, basta valutare la reazione che hanno avuto i mercati alle parole del Governatore della FED: sia i bond che l'equity hanno accelerato, come se avesse detto una cosa diversa .

Infatti, se guardiamo su Bloomberg cosa scontino le curve monetarie, notiamo un taglio già per maggio e poi ben altri cinque interventi nel corso del 2024.

Questa situazione mi ricorda tanto la serie TV Doctor House con il protagonista dipendente dal Vicodin per i dolori cronici alla gamba.

Ad un certo punto della narrazione , il Dottor House si opera alla gamba e non provando più dolore ricomincia addirittura a correre e ovviamente si disintossica dal farmaco che gli dava anche tanti altri effetti collaterali negativi.

Allora, io mi chiedo, ma per quale motivo la FED dovrebbe tagliare in maniera cosi aggressiva rifornendo nuovamente di droga il paziente che si è finalmente disintossicato dopo cosi tanti anni se l'economia cammina bene con le sue gambe ?

Immagino che quanto meno vorranno avere la certezza che il ciclo economico stia attraversando delle difficoltà con l'inflazione definitivamente riportata al target corretto (anche se quanto sia, poi, questo nuovo obiettivo, rimane una questione aperta) .

In Europa le cose non cambiano di moltissimo visto che si sconta un primo intervento ad aprile e altri quattro ad ottobre, per quanto l'economia europea sia in una situazione completamente diversa e con molte più disomogeneità sia a livello settoriale che di politica dei singoli Stati.

Vista la grande incertezza, nell'ultimo periodo ho cercato di documentarmi il più possibile e ho incontrato sia economisti che gestori internazionali, in particolare quelli che hanno ampio mandato (o a ritorno assoluto) ritrovando moltissime differenze sia nella interpretazione dei dati che nel posizionamento del portafoglio.

Ecco perchè ritengo che il mercato fatichi a trovare una direzione ben definita: troppo caro come multipli per entrare in un nuovo bull market, ma con troppo poco posizionamento degli smart investors per scendere in maniera importante. E' questa la mia interpretazione di questo strano 2023, che ha visto salire tantissimo pochi titoli con un peso rilevante negli indici e tutto il resto rimanere al palo.

Sommario del magazine di questa settimana

BusinessCommunity.it - Supplemento a G.C. e t. - Reg. Trib. Milano n. 431 del 19/7/97

Dir. Responsabile Gigi Beltrame - Dir. Editoriale Claudio Gandolfo

Politica della Privacy e cookie